| |

では、解説しましょう。 では、解説しましょう。 |

|

| 不動産オーナーの悩み①:法人化 | |

当事務所で不動産オーナーで法人を設立していないお客様は今のところ皆無です。 皆様方も是非、一度は検討してみて下さい。 | |

賃貸物件を法人で管理または所有する方法 賃貸物件を法人で管理または所有する方法 | |

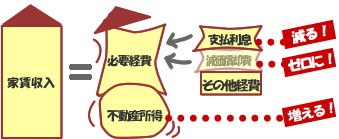

相続税対策としてアパートや賃貸マンションを建てることはよくありますが、被相続人予定者が高齢の場合には個人が建てないと効果がありません。 また15年ほど前は金融機関が法人経営に対して積極的には融資をしなかったので、どうしても個人でしか建てられなかったという事情がありました。 その結果、ほとんどのケースで個人がアパマンを建てたのですが、個人が建てた場合には徐々に所得税が増えてきて、その支払いに四苦八苦するようになります。 なぜ所得税が増えるかというと、減価償却費とか支払利息といった経費が家賃収入の下落以上に減少していくからです。 そして所得税は累進課税なので不動産所得が増えれば、それ以上に増加していくというわけです。 | |

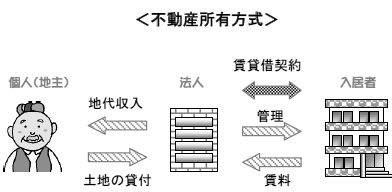

そこで不動産管理会社を設立して、その会社に管理料を支払うことで節税しようとしたのが不動産管理方式と言われるものです。 ただし、この方式は管理料の多寡をめぐって税務当局から指摘を受けるケースが多く、それほど多くの節税効果をもたらしません。そこで考え出されたのが不動産所有方式です。この方式は要するに個人ではなく法人が不動産を所有するというものです。 | |

| 不動産管理方式 | 不動産所有方式 | ||

| 土地所有者個人と法人との取引関係 | 入居者からもらう家賃は通常、管理会社が徴収し、管理料を差し引いた額を毎月個人オーナーに支払う。 | 土地は個人から借りるので、その個人に地代を支払うことになる。ただし、土地を第三者から購入するケースでは土地も法人所有となる。 | |

| 節税効果 | 所得税 | 管理料を高くすると税務調査で否認されるので、それほど多くの所得を個人から法人に移転させることはできない。したがって通常の場合、節税効果はあまり高くない。 | 所得がすべて法人に移転するので(ただし、地代の額で調整することは可能)、所得の少ない人を法人の代表者に就任させ、役員給与を支払うことにより、かなりの節税効果が得られる場合がある。 |

| 相続税 | 比較的高齢の方が相続税対策でアパートを建てるケースではその人自身が建築主となる必要がある。したがって、その場合には不動産管理方式にならざるを得ない。 | 相続人が法人の役員になるケースでは、手取り収入が相続人に帰属するので、相続税の課税対象が増えることはない。また、手取り収入を残しておけば相続税の納税資金となる。 | |

| 法人の必要資金の大小 | 通常はそれほど資金を必要としないので、金融機関から借金することはあまりない。 | 不動産の購入資金として、自己資金(資本金)ないし借入金(個人または銀行)が必要。 なお、銀行から借りる場合は金融機関によって最低1年間の取引実績が必要なところもある。また申し込み時点で法人を設立しておく必要がある。 | |

| 税務調査での否認の可能性の大小 | 管理料が高過ぎるとして税務否認を受ける場合がある。 | 通常の場合、税務否認されることはない。ただし、「無償返還に関する届出書」は必ず提出しておく必要がある。 | |

| ご覧いただければお分かりのように、両者はかなり異なります。この中で特に注目していただきたいのは「税務調査での否認の可能性の大小」についてです。 不動産管理会社の場合は税務否認を受けるケースが意外と多いのですが、不動産所有会社の場合はそういったことはほとんどありません。 その理由は 労働の対価性にあります。 不動産管理会社の場合は管理という労働の対価として管理料を授受するわけですが、税務署はこの管理料が高いということで適正管理料との差額を否認するケースが多々あるのです。 一方、不動産所有会社の場合は自分自身が不動産を所有するわけですから、そもそも労働という行為が存在しませんので否認のしようがないのです。 よく、家賃収入というのは不労所得であると言われますが、正にそういうことなのです。所有しているだけで収入が発生するわけですから、税務署もお手上げということです。 |

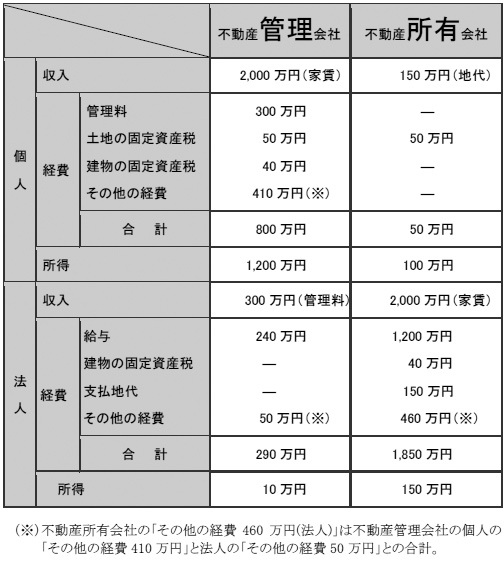

所得分散効果の比較 所得分散効果の比較 |

このように税務調査での否認の可能性という観点からも不動産所有会社のほうが有利なのですが、所得分散効果の点からも不動産所有会社のほうに軍配が挙がります。 次の計算例をご覧下さい。 |

| <計算の前提条件> |

|

・管理料 : 2,000万円(家賃収入)×15%=300万円 ・地 代 : 50万円(土地の固定資産税)×3倍=150万円 ・建物の売買代金 :帳簿価額を売買価格とし、一定年数で按分した額を法人が個人に支払うことになる。 ※下の計算例では複雑になるため無視しています。 |

まず不動産管理会社とか不動産所有会社を設立する前の状況からご説明します。 法人を設立する前ということですから個人の所得だけとなりますが、これについては不動産管理会社の個人の所得欄をご覧下さい。 そこに記載されている所得は1,200万円となっていますが、これは管理料を控除した後の金額ですから、控除する前の所得は1,500万円ということになります。これが法人を設立する前の所得です。 ところで比較的新しい物件の場合には減価償却費とか支払利息がありますが、この事例では古い物件を想定しておりますので償却も借入金の返済も終了しているという前提です。 つまり償却も借入金の返済も終了して不動産所得が多くなっている状態の個人オーナーが「不動産管理会社」あるいは「不動産所有会社」を設立したら、どれだけ所得が分散できるのかという事例です。 まず不動産管理会社ですが、管理料を300万円支払いますと、この個人オーナーの所得は1,200万円に減額されます。 一方、法人のほうは個人からもらう管理料300万円が収入となり、そこから役員(個人オーナーとは別の家族)に対して給料を240万円、その他経費として50万円を支払ったとすると差引所得は10万円ということになります。 次に不動産所有会社ですが、建物を法人に売却しますので家賃収入2,000万円はすべて法人に帰属することになります。 つまり個人から法人に移るということです。 一方、地代として固定資産税の3倍である150万円を法人が個人に支払いますので、それだけは個人の収入となります。 そして、土地の固定資産税50万円は個人が従来どおり支払いますので、個人の所得は差し引き100万円ということになるわけです。 一方の法人ですが、この事例では家賃収入2,000万円から役員(個人オーナーとは別の家族)に対して給料を1,200万円、建物の固定資産税として40万円、支払地代として150万円、その他の経費として460万円を支払っていますので、差引150万円が法人の所得になります。 不動産管理会社の場合は対策後でも個人オーナーの所得は1,200万円あるのですが、不動産所有会社の場合には100万円しか残っていません。 所得が移転する仕組みを理解していただくために極端な事例を設けたのですが、実際は個々のケースに応じて適宜判断します。 また、この事例では不動産所有会社のほうが節税面で圧倒的に有利なようになっていますが、実務上は管理会社のほうが良い場合もありますし、管理会社と所有会社の両方を設立する場合もあります。 要するに個々のケースに応じて適宜取捨選択することになるということです。 なお、不動産所有会社を設立すれば税務否認を受けずにかなりの所得分散を図ることが可能ですが、それはあくまで税務上問題なく行なわれたということを前提にしています。 建物の売買価格とか地代、あるいは役員給与等の設定を間違えますと、それほど効果がなかったり、思わぬ税金がかかったりする場合もあります。 つまり、 これらの対策は病気であれば大手術するにも等しいので、実行する場合には必ず資産税に詳しい会計事務所に依頼するようにして下さい。 | |

| 不動産オーナーの悩み②:共有不動産 | |

不動産の共有に焦点を当て、共有のメリット・デメリット、共有を単有にする具体的方法についてご紹介します。 これらの中には実際にお客様の課題を解決するために私自身が考え出したものも含まれています。 | |

なぜ、共有が多いのか? なぜ、共有が多いのか? | |

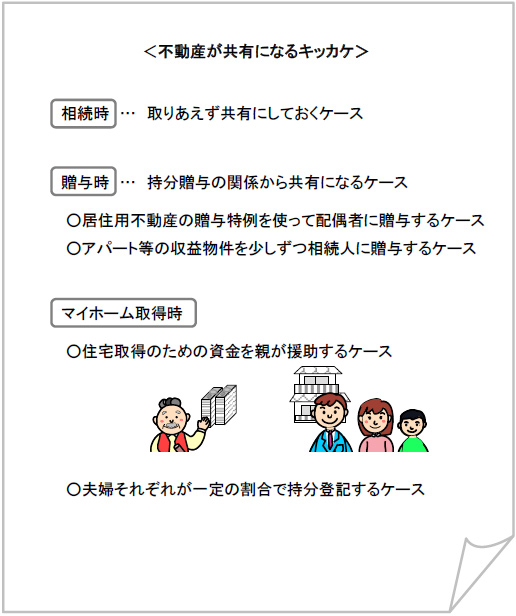

どんな本を読んでもネットで検索しても不動産の共有に対しては否定的に書かれていますし、また専門家も同じことを言います。 その理由は 共有状態であれば単独で処分ができないからです。 例えば、共有者であるAさんは資金繰りの関係から所有している物件を売却したいと思っても別の共有者であるBさんが反対だと売却できません。 このようなことは常識としてほとんどの方はご存じなのですが、イザ蓋を開けてみると共有になっている不動産が何と多いことか、正直驚くばかりです。 それは不動産の場合、均等に遺産分割するのが難しいからだと思います。したがって取りあえず今回は共有にしておこうということになるのでしょう。 要するに問題の先延ばしです。 戦前のように長子相続が一般的な時代であれば特に問題とならない不動産の相続が、平等思想を旨とする民法の改正により難しい課題として突き付けられたのです。 このように相続時点で共有になるケースだけでなく、不動産を贈与することで共有状態になることもあります。 例えば、配偶者に対する居住用不動産の贈与特例では非課税枠が2,000万円(正確には暦年課税の110万円の基礎控除と併せて2,110万円)なので、不動産の評価額がそれ以上の場合、贈与時点ではどうしても夫婦で共有状態になります。 | |

| また生前での遺産分割として、あるいは所得税対策としてアパート等の収益物件を相続人に贈与するケースでは一遍に贈与するとどうしても贈与税が多額になることが多いので少しずつ贈与するわけですが、そうすると暫くは共有状態が続くことになります。 以上は相続とか贈与で相続人に不動産が移転する場合に発生する共有のケースですが、マイホームを取得する場合にもよく見かけます。 というのは資金の関係から親から援助を受けることが多いのですが、住宅取得資金の贈与特例を超えた資金援助の場合には、その超えた部分については贈与した人の持分として登記しないと税務上、マズイことになるので、ここでも共有になりますし、夫婦でマイホームを共有にするというのは通常よくあることだからです。 |

|

共有を単有にする 共有を単有にする | |

|

| |

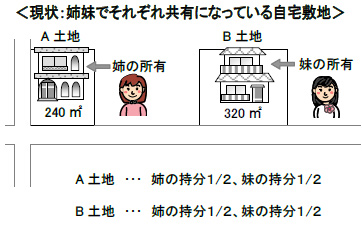

まず最初が税務上の「交換」の特例を使って単有にする方法です。 これについては最近、実際に経験した事例を基に解説することとします。 次の表をご覧下さい。 A土地とB土地は姉妹でそれぞれ2分の1ずつの共有です。 そしてA土地には姉の自宅が建っており、一方のB土地には妹の自宅が建っているという事例です。 | |

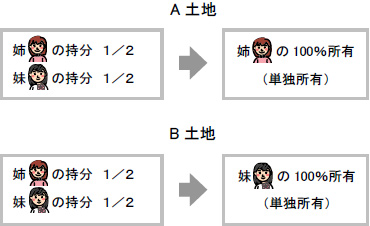

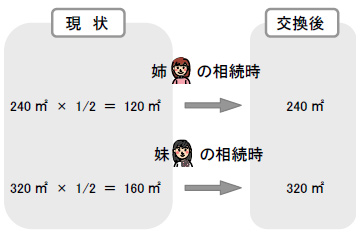

| このような共有の土地はたまに見かけますが、この状態で相続が発生したらどうなるでしょうか? 権利関係がますます複雑になっていくというマイナス面以外に、相続税で大きく損をすることになります。 どういうことかといいますと、 このままでは小規模宅地としての評価減が本来の半分しか適用できないということです。 ご存じのように自宅の敷地については330 ㎡まで80%も評価減になるのですが、それはあくまで自宅が建っている土地だけに適用されるものです。 したがって、このケースではA土地については姉の相続時に240 ㎡の2分の1である120 ㎡しか適用できませんし、B土地についても妹の相続時に320 ㎡の2分の1である160 ㎡しか適用できないのです。 せっかく80%も評価減してくれるというのに、みすみす適用できる面積を少なくしているということです。 |

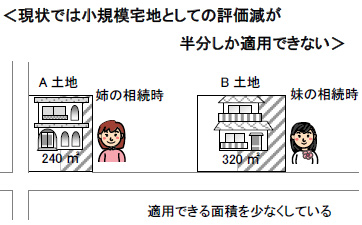

それではどうすればいいのでしょうか? それではどうすればいいのでしょうか?こういうときに威力を発揮するのが税務上の「交換」特例です。この特例は、次に示したように「交換の特例の適用要件」(6項目)を全て満たした交換の場合には譲渡所得税を課税しないというものです。 なお交換差額があるのに交換差金を授受しない場合には差額が贈与税の課税対象となりますので、何らかの調整が必要となります。 私がやったケースでは一方の土地が分筆されていなかったので、価値がほぼ等しくなるように分筆登記した上で実行しました。 | |

<交換の特例の適用要件> | |

| 1. | 交換により譲渡する資産および取得する資産は、いずれも固定資産であること。 |

| 2. | 交換により譲渡する資産および取得する資産は、いずれも土地と土地、建物と建物のように互いに同じ種類の資産であること |

| 3. | 交換により譲渡する資産は、1年以上所有していたものであること |

| 4. |

交換により取得する資産は、交換の相手が1年以上所有していたものであり、かつ交換のために取得したものでないこと |

| 5. | 交換により取得する資産を、譲渡する資産の交換直前の用途と同じ用途に使用すること |

| 6. | 交換により譲渡する資産の時価と取得する資産の時価との差額が、これらの時価のうちいずれか高い方の価額の20%以内であること |

A土地、B土地とも2分の1ずつの共有だったものが、それぞれ単独所有になったことを表しています。 |

| こうしておけば次のように小規模宅地としての評価減が現状と比較してそれぞれ2倍の240㎡、320㎡適用できるというわけです。 |

| この節税効果は意外と大きいのです。 次の図をご覧下さい。 これはA土地、B土地とも評価額を6,000万円とした場合の相続税の節税効果を計算したものです。税率は他の財産の所有状況に応じてかなり違ってきますが、ここでは30%として計算しました。 |

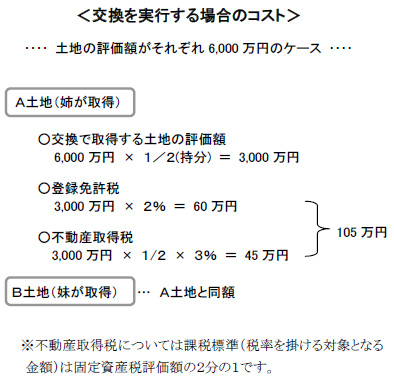

| これによりますと、姉の相続で720万円、妹の相続で同額の720万円節税になっています。 合計すると1,440万円の節税です。 自宅の敷地を交換するだけでこれだけの節税になるのです。 なお、小規模宅地としての評価減の適用面積は日本全国一律330㎡です(自宅敷地の場合)。 これはどういうことかというと地価の高い都心であっても地価の安い地方都市であっても適用面積は同じだということです。 この事例では A土地の路線価を25万円/㎡(6,000万円÷240㎡)、 B土地の路線価を18.75万円/㎡(6,000万円÷320㎡) と想定しましたが、これより高い路線価の土地であるとか他の財産が多く高い税率が適用される場合には、より多くの節税効果が期待できます。 ところで交換する場合には一定のコストがかかります。 具体的には登録免許税と不動産取得税が課税されるのですが、土地の評価額が6,000万円の場合で計算すると次のように合計で一人当たり105万円となります。 それなりにコストはかかりますが、節税額が一人当たり720万円にもなりますので検討の余地は十分にあります。 |

| 以上、交換に関して比較的詳しく解説してきましたが、ご理解いただけたでしょうか? 共有の状況というのは個々の事情によってそれぞれ異なりますし、交換の適用要件をどのようにクリアすればいいかについてはかなりの専門知識が要求されます。 したがって実行する場合には事前に専門家とジックリと相談した上で行なうようにして下さい。 | |

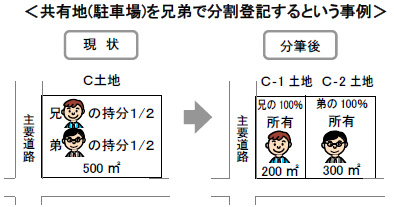

次は1つの土地を共有者で分割登記するやり方について解説します。 次の図をご覧下さい。 左側のような共有になっている駐車場を、右のようにC-1土地とC-2土地に分筆するという事例です。 | |

| このように土地を分筆してそれぞれの単独所有にすれば自分の思うように活用を図ることができるようになります。 例えば兄は土地活用としてアパートを建てることもできますし、弟は売却するといったことが簡単にできるわけです。 ところで、この図をよく見ますとC-1の土地は200㎡でC-2の土地は300㎡となっています。 もともと2分の1ずつの共有だったわけですから、一見するとそれぞれ250㎡で分けるのが公平のような気がしますが、これは 土地の利用価値を勘案した結果です。 C-1の土地は主要道路に面していることと、二方路線に面していることからC-2の土地よりも利用価値が高いので、このように土地の面積で調整するわけです。 土地の利用価値が違うのに同じ面積で分割すると、差額について相手に贈与したものとして贈与税が課税されますのでご注意下さい。 さて、この事例のように一つの土地を複数の土地に分割する場合には共有物分割(きょうゆうぶつぶんかつ)という登記手法を使います。 この方法だと登録免許税の税率が交換の場合の5分の1、つまり0.4%に軽減されます。 また不動産取得税はかかりませんし、所得税の確定申告も不要、と良いことずくめです。 このように、一つの共有地を複数の土地に分割登記する場合には、コストがほとんどかかりませんので、分割することで土地の使い勝手が悪くならないのであれば、できるだけ早い時期に実行しておいたほうがいいでしょう。 ただし、上述したように等価でなければ差額が贈与税の対象になるということだけはシッカリと覚えておいて下さい。 | |

| <交換と共有物分割の違い> | |

| 交 換 | 共有物分割 | |

| 土地の所在 | 離れている |

一つの土地 |

| 登録免許税 | 2% | 0.4% |

| 不動産取得税 |

3% | 非課税 |

| 所得税の申告 | 必要 | 不要 |

| ※1 | 離れている土地でも共有物分割の方法により分割登記できますが、税務の取り扱いは交換の場合と同じです。 |

| ※2 | 不動産取得税の課税標準(税率を掛ける対象となる金額)は固定資産税評価額の2分の1です。 |

区分所有マンションを建て、持分に応じて取得する 区分所有マンションを建て、持分に応じて取得する | |

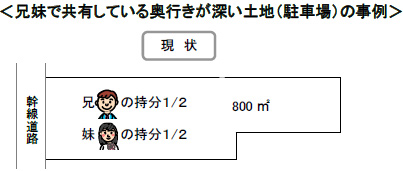

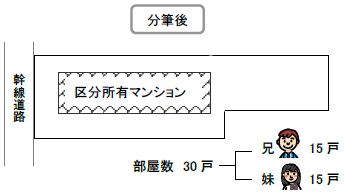

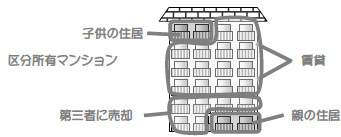

次は共有地に区分所有のマンションを建て、それぞれの持分に応じてマンションを取得するというやり方についてご紹介します。 幹線道路に面した駐車場の土地が描かれています。全部で800㎡ありますが、全て兄と妹の共有です。 | |

| これだけの広さであれば通常は前述した交換の特例とか共有物分割により土地を2つに分けた上で、それぞれが別々に活用します。 ところが、この事例の土地は間口が狭く奥行きがあるので2つの土地に分けようとすると、うまく有効活用できない土地になってしまいます。 そこで、このような土地の場合には仕方ないので土地は共有のままで区分所有マンションを建て、持分に応じて各自が建物を取得するという方法を考えてみました。次の図をご覧下さい。 |

| 全部で30戸のマンションが建てられるとすると、それぞれ15戸ずつ取得することになります。 このように区分所有マンションにしておけば、賃貸にすることも第三者に売却することもできます。 また相続においては分割することも簡単にできます。 |

| なお、この方法は実際に土地オーナーに提案していたのですが、共有者に相続が発生したため中断しています。 ところで別の件ですが、「3年縛り(※)」と称されていた節税封じ措置が発布されたとき、3年以内に相続が発生すると納税資金が足りなくなるので、区分登記にして一部の建物を第三者に売却できるようにと検討したことがあります。 この案件については最終的に生命保険に加入する方法で対応したのですが、区分登記にするこの方法はそれなりに汎用性がありますので一度検討してみて下さい。 以上、長々と共有に関して様々な論点を解説してきましたが、少しは参考になったでしょうか? 今回ご紹介した以外にも面白い(?)ケースをいくつか経験しております。 また別の機会にご紹介できればと思います。 ※ 「3年縛り」とは不動産を取得(新築または購入)してから3年間は取得価額で評価しなければならないというものです。したがって建物を新築するケースでは建物が完成してから3年以内に相続が発生した場合には取得価額(建築費等)で評価する必要があったのです(現在は廃止)。 |

| 不動産オーナーの悩み③:貸地 | |

|

私の事務所のお客様にはアパマンオーナーとか駐車場オーナーが一番多いのですが、貸地を所有している方も結構います。 30年以上も前から関与してきたところでは当初100件以上もあった貸地が、底地の売却とか借地権の買い戻し、底地と借地権の交換などの手法を繰り返し、現在では10件以下にまで減少してきた顧問先もあります。 ところで貸地は一般に不良資産と言われているとおり様々な問題を抱えています。 そこで、どうしたらそれらの難問を解決できるのかについて、一般的な方法だけでなく、少し変わった方法についても紹介したいと思います。参考にして下さい。 | |

こんなにある貸地の問題点 こんなにある貸地の問題点 | |

不良資産の典型と言われて久しい貸地ですが、都市部ではまだまだ多くの貸地が残っています。 そこで、まず最初に貸地がどうして不良資産と言われているのか、その理由、問題点から説明したいと思います。 | |

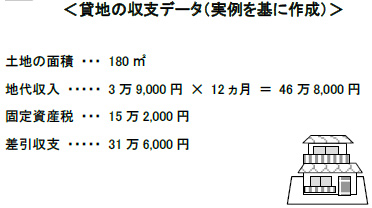

まず最初の理由、問題点は収益性に関してです。よく貸地は収益性が良くないと言われていますが、果たしてそれは事実なのでしょうか? 以下、具体例を挙げて詳しく検証してみることとします。 次の図をご覧下さい。 若干数値を変えてはいますが、当社のお客様の実際の収支データを基に作成したものです。 | |

| このお客様の土地は駅近で場所も良く、面積も180㎡あり戸建て住宅用地としては十分な広さです。 土地を貸し始めてから相当の期間が経過していますが、現在の月額地代は3万9,000円、年額では46万8,000円です。 そして、この土地の固定資産税は15万2,000円ですから、これを差し引くと、収支は31万6,000円となります。 さて、この事例の貸地は果たして収益性が低いのでしょうか? これだけでは分かりませんよね。何か指標が欲しいところです。 こうした場合、通常は 地代収入の額を固定資産税の額で按分した倍率で良し悪しを判断します。 それでは早速、計算してみましょう。 地代収入の固定資産税に対する倍率 = 46万8,000円 ÷ 15万2,000円 ≒ 3.08倍 3倍とチョットです。 さて、この3倍チョットという倍率は世間相場と比較して高いのでしょうか、それとも低いのでしょうか? 一般的には3~4倍が多いと言われていますので、一応範囲内ではあります。 ところで、このお客様はこの物件だけでなく、かなりの数の貸地を所有されていますが、それら全ての物件を平均すると、3.35倍になりました。 したがって、先の物件は他の物件と比較すると若干収益性が劣っているということは言えます。 ただし、前回の更新時期からの経過年数は物件毎に違いますので、この倍率だけで判断することは危険です。 また、土地の固定資産税というのは、その時々の政策によって大幅に変更されることがあります。 ご存じのように平成6年度には、それまで公示価格の20~30%程度だった固定資産税評価額が一気に70%まで引き上げられました。 もちろん負担調整措置により税額が急増することはありませんでしたが、それでも場所によってはかなりの増額になったわけです。 このようなことから固定資産税に対する倍率は一応の参考にはなりますが、それ以上のものではないのです。 ところで以上は土地の貸借関係がこれからも当分に間、続いていくことを前提にした議論です。 つまり世間相場よりも地代が低いのであればアップしてもらえる余地があるのでアクションを起こしましょう、という話です。 一方、ここで指摘している「収益性が低い」とか、この後で説明する「相続評価額が高い」、「流動性が低い」、「管理が大変」といった様々な問題を抱えている土地の貸借関係というのは何らかの方法で早く終了させたほうが良いですよ、という話なのです。 |

|

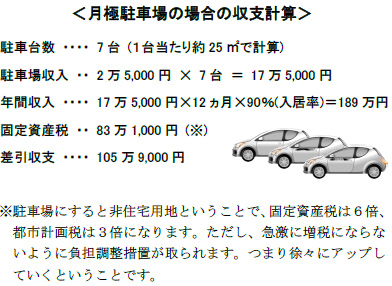

もし他の活用方法よりも「収益性が低く」、他のやり方と同等以上になるまでガンガンアップできるのであれば貸地のままでもいいのです。 ところが 貸地というのは借地借家法により簡単に値上げができない仕組みになっています。 つまり自分の所有する物件の地代だけが安いのであれば世間相場になるまでアップできるのですが、貸地の場合は借地借家法により世間相場以上にはアップできないのです。 そこで、もし貸地よりも収益性が高い活用方法が存在するのであれば、そちらに変更しましょうというわけです。 そのためには他の方法を実行した場合の収支を詳細に計算した上で比較する必要があります。 ここでは取りあえず月極駐車場とアパート経営で比較してみることにします。 まず最初が月極駐車場のケースです。 次の図をご覧下さい。 |

| これは月極駐車場の場合の収支を計算したものです。 まず駐車台数が何台とれるかですが、1台当たり25㎡とすると7台になります(180㎡÷25㎡=7.2)。 そして1台当たりの駐車料金を2万5,000円、入居率を90%とすると年間の駐車場収入は189万円ですから、土地の固定資産税83万1,000円を控除すると差引収支は105万9,000円となります。 貸地の場合の収支が31万6,000円ですから、なんと3.3倍です。 スゴイ差ですね。 こんなに差があるのなら解約して駐車場にしたいところですが、果たしてこの判断は正しいのでしょうか? この計算はオカシイですよね。 その理由は駐車場にするためには借地権を買い戻す必要がありますが、それを無視しているからです。 それでは借地権を買い戻すための資金を計算に織り込んだら正確に比較できるのでしょうか? 借地権を買い戻すということは完全所有権になるわけで、対策後は借地権部分だけ財産が増えることになります。 収支が計算できたとしても所有することになる財産の額が違うのであれば比較のしようがありません。 このような場合には財産に対する収支の割合で比較するのです。 次の図をご覧下さい。 |

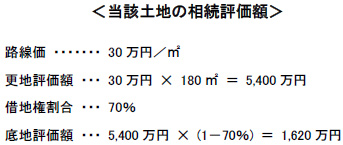

| これは当該土地の相続評価額を計算したものです。 まず、この土地の路線価を30万円とすると、面積が180㎡あるので更地評価額は5,400万円です。 そして借地権割合を70%とすると、底地評価額は借地権を控除しますので1,620万円となります。 これで貸地の場合の相続評価額である底地評価額と、駐車場の場合の相続評価額である更地評価額が計算できました。  それでは次の図をご覧下さい。 それでは次の図をご覧下さい。 |

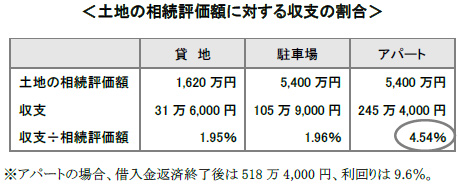

| これは土地の相続評価額に対するそれぞれの収支の割合を比較したものです。 これを見ると、貸地の場合で1.95%、駐車場の場合で1.96%です。 駐車場のほうが若干高いとはいえ、それほど大きな違いではありません。 駐車場の場合にはアスファルト等にするためのコストがかかることを考慮すると、むしろ貸地のほうが有利である、と言えそうです。 いかがですか? 収支の絶対額だけで判断すると駐車場のほうが圧倒的に有利なのですが、土地の相続評価額に対する割合で比較すると、ほとんど差がないことが分かりました。 貸地というのは借地権が借地人に移っているので、地主の所有する財産はそれだけ減少しています。 にもかかわらず、この事実を無視して 収支の絶対額だけで比較しても意味がないのです。 それでは次にアパートのケースで比較してみましょう。 次の図をご覧下さい。 |

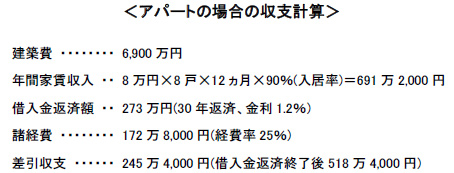

| これはアパートを建てた場合の収支を計算したものです。 アパートの場合には容積率によって賃貸可能面積が違ってきますが、ここでは25㎡の部屋が8戸とれるものとしました。 そして1戸当たりの家賃が8万円とすると、年間の家賃収入は691万2,000円となります(入居率90%の場合)。 次に借入金返済額ですが、返済期間を30年、金利を1.2%とすると、年間の返済額は273万円となります。 また諸経費を家賃収入の25%とすると、差引収支は245万4,000円です。 なお、借入金返済終了後は518万4,000円となります。  それでは次の図をご覧下さい。 それでは次の図をご覧下さい。 |

| これは土地の相続評価額に対するそれぞれの収支の割合を比較したものです。 これを見ると、アパートの場合は4.54%なので他の方法の倍以上の利回りです。 このようにアパートの場合には他の方法よりも収益性が高いのですが、その理由は土地を立体利用するため賃貸できる面積が広いからです。 貸地とか月極駐車場は原則、平面だけの賃貸ですが、アパートの場合には2階建てであれば賃貸面積は2倍になりますし3階建てであれば3倍の賃貸面積になります。 ただし容積率とか建ぺい率の制約を受けますので単純に賃貸面積が2倍、3倍になるわけではありません。 また家賃をそれほど高く設定できない地域では必ずしもこの理屈が当てはまるとは限りません。 賃貸面積が広くても家賃の単価が低ければ収入から支出を差し引いた収支の額はそれほど増えないため結果として利回りは低くならざるを得ないからです。 いかがですか? いずれにしても貸地は収益性があまり良くないということがお分かりいただけたでしょうか? ただし、これはあくまで一般論です。 上述したように土地によっては必ずしもアパートが良いというわけではありません。一つの考え方を紹介しただけです。 ご自分の所有する貸地をどうするのか、判断材料の一つにしていただければ幸いです。 | |

|

次は 貸地の場合、時価に比較して相続評価額がかなり高いので、相続税の負担が大きいという問題があります。 問題点①で解説したように、貸地の相続評価額は更地評価額に1から借地権割合を控除した割合(底地権割合)を掛けて求めます。 例えば更地評価額が1億円だとすると、底地評価額は次のように4,000万円となります。 <更地評価額が1億円、借地権割合が60%の場合の底地評価額> 1億円 ✕ (1-60%) = 1億円 ✕ 40% =4,000万円 つまり税務上は常に借地権割合(60%)+底地権割合(40%)=1(100%)が成り立つことを前提にしているということです。 ところで借地権割合は地域によってかなり差があります。30%の所があるかと思えば90%の所まであります。 したがって底地権割合は70%から10%とかなり広範囲に亘るのですが、ここでは住宅地に比較的多い借地権割合が60%(底地権割合が40%)を例にして説明することとします。 因みに私の出身地である香川県に関して全ての地域の借地権割合を調べたところ(私も暇ですね)、中央通りというメイン通りに面した土地が60%で、それ以外の土地は全て50%でした。 いくら全国で一番面積の狭い県だとしても何か拍子抜けします。 隣の岡山県では30%という地域があるのと比較すると、単調で変化に乏しい感じがするのは気のせいでしょうか?  なぜ相続評価額が高いと言えるのか? なぜ相続評価額が高いと言えるのか?このように土地の所在場所によって底地権割合は異なるのですが、いずれも時価と比較して税務上の底地評価額はかなり高いと思います。 どうしてそう言えるのでしょうか? それは簡単です。 こんな値段で底地を買う人はほとんどいないからです。 もし買う人がいるとすると、それは借地人だけです。 借地人の場合には底地を買うことによって完全所有権となり、様々なメリットを享受できます。 例えば売却しようと思えば誰にも文句を言われずにできますし、完全所有権になりますので銀行の担保価値も上がります。 また、いつでも有効活用を図ることができます。 このように借地人にだけは税務上の底地評価額で売却できる可能性があるのですが、そうした場合に成立する価格は不動産鑑定上、 限定(げんてい)価格(かかく)と言って、通常の価格よりも高くなります。 ところで相続税法上、財産の評価は「時価」によるものとし、「時価とは不特定多数の当事者間で自由な取引が行なわれる場合に通常成立すると認められる価額をいう」とされています。 ところが上述したように、底地の売買取引は「不特定多数の当事者間」で行なわれる取引ではありません。 それにもかかわらず限定価格で評価しなさいというのは論理上、矛盾しているのです。  時価と比較して相続評価額はどれほど高いのか? 時価と比較して相続評価額はどれほど高いのか?このように底地というのは借地人しか購入するメリットがないので、それ以外の人は原則として買いません。 ところが例外があるのです。 一般に底地買取業者と言っていますが、彼らは底地を購入してくれます。 どうしてデメリットとしか考えられない底地を買うかと言えば、購入した底地を借地人に転売して利益を得ようと考えるからです。 だからといって上述した底地評価額では絶対に買いません。 これでは利益が出ませんし、借地人が購入してくれないというリスクだけを抱えることになるからです。 それではいくらなら購入してくれるかと言えば、もちろんケースによって違いますが、借地権割合が60%の土地の場合であれば更地評価額の10%~15%程度でしょう。 借地権割合が60%の土地ということは底地権割合が40%ですから、購入価格は相続評価額の半分以下です。 このように底地については時価と比較してかなり高く評価されているのです。 収益性は良くないのに相続税だけはガッチリ取られるというわけです。 | |

問題点②で説明したように、貸地(底地)というのは基本的に借地人にしか相続評価額で売却できません。 底地買取業者でも売却は可能ですが、売買価格は相続評価額の半分にもなりません。 このように貸地というのは売却が非常に難しい資産、つまり流動性が低い資産だということです。 これが3つ目の問題点です。 | |

|

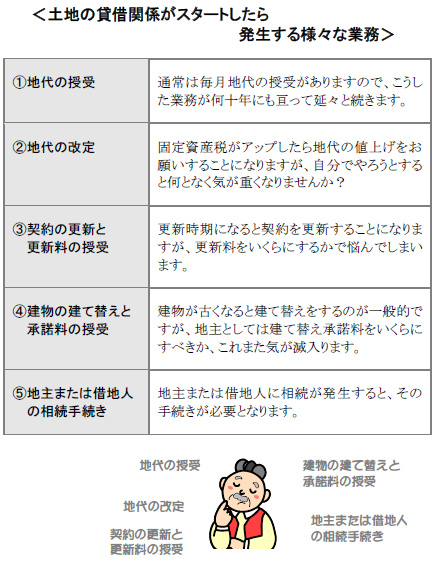

後に、いったん土地の貸借関係がスタートしますと次のような様々な業務が発生するという問題点もあります。 | |

|

このように、いったん土地の貸借関係がスタートしますと、地主側、借地人側いずれもかなりの時間とエネルギーを要することになります。

それでも相互の関係がうまくいっている間は特に問題ありません。 ところが長い間には様々な出来事が発生するもの。 資金繰りの関係で地代が滞納になることもあるでしょう。  私の関与先でも延々と訴訟が続いているところがいくつもあります。 地主側からすると貸す時に権利金を貰ったわけでもないのに、底地権よりも強い借地権を主張して来るのですからたまりません。 一方の借地人としても自分のお金でマイホームを建てているので、おいそれと引き下がるわけにはいきません。 こうしたことから借地問題の解決には時間を要することが多いのですが、お互いがいがみ合っている状態は決して望ましいことではありません。 以下、様々な解決方法をご紹介しておりますので、ご参考にして下さい。 | |

貸地の解決、よくある5つの方法 貸地の解決、よくある5つの方法 | |

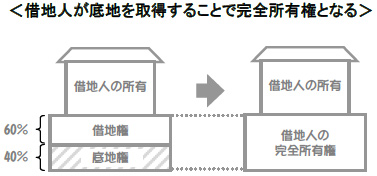

以上のように貸地の状態というのは地主、借地人いずれにとってもいろいろと問題ですし、このままでは相続によってますます所有関係が複雑になり解決するのが困難になってきます。 そこで、この節ではこうした貸地の状態を解決させるためによく行なわれている5つの方法と、実行に当たっての注意点についてまとめておきましたので、ご参考にして下さい。 | |

まず最初が借地人に底地を買い取ってもらうという方法です。 | |

地主さんにとって底地というのは収益性がそれほど良くない上に相続評価額が高いという問題を抱えています。 また流動性が極めて悪く、管理も大変です。 もし借地人に買い取ってもらえれば、これらの諸問題が一気に解決できるというわけです。 また売却代金を相続税の納税資金としたり、遺産分割あるいは様々な対策を実行するための資金として活用することもできます。 一方の借地人にとっても完全所有権になれば様々なメリットを享受できます。 例えば、資産価値がアップするので資金調達が容易になるとか、地代や更新料、あるいは建て替える場合の地主の承諾料が不要になる、等々です。 |

| メリット | デメリット | ||

| 地主側 | ・流動性の良くない底地を売却することで一気に現金化できる。 ・売却代金を相続税の納税とか遺産分割の資金として、あるいは何らかの相続対策資金として活用できる。 ・大変だった管理の手間から解放される。 |

・売却した分だけ所有地が減少する。 ・地代収入とか更新料収入が入らなくなる。 | |

| 借地人側 | ・完全所有権となるので資産価値がアップする。 ・地代とか更新料、建て替えの場合の地主の承諾料が不要になる。 |

・底地の買取資金にこれから支払うことになる土地の固定資産税の額を足すと、地代とか更新料、承諾料等の合計額よりも多くなる。したがって、それだけ資金繰りが窮屈になる。 | |

| このように借地人に底地を買い取ってもらえれば両者にとって様々なメリットが期待できるのですが、それではいくらで売買すればいいのでしょうか? これについてはやはり底地の相続評価額が一つの目安となるでしょう。ただし相続評価額はあくまで相続とか贈与の場合の課税価格を算定することが目的ですから、売買の場合には公示価格に割り戻すことになろうかと思います。 例えば更地評価額が1億円、借地権割合が60%の場合の底地評価額は4,000万円ですが、これを0.8で逆算するのです(時価の目安とされる公示価格の約80%を相続評価額としているため)。 そうしますと次のように5,000万円となります。 <底地の売買価格(公示価格)の算定> = 4,000万円 ÷ 0.8 = 5,000万円 このように、当事者間での売買価格は5,000万円というのが一つの目安ですが、底地買取業者に売却しようとすれば、おそらく2,000万円にもならないでしょう。 したがって、それとの兼ね合いから妥協点を見つけることになろうかと思います。 なお、交渉を切り出すタイミングとしては更新の時とか地代改定の申し出をする時、あるいは建て替えの申し出があった時などがお勧めです。 相続が発生した直後はできるだけ避けるべきでしょう。足元を見られる可能性が高いからです。 何事も将来を見越して計画的にやることが成功するビジネスの基本です。 なお、こうした交渉が難しいと感じられたら専門の業者がいますので、そういった方にお願いするのも一つの方法です。 | |

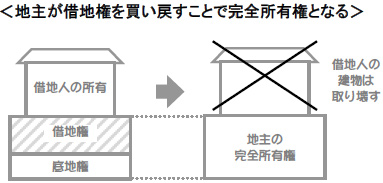

次に逆のやり方、つまり地主が借地人から借地権を買い戻すという方法について解説します。 | |

この方法はどちらかと言えば借地人の側の事情から行なわれるケースが多いと思います。例えば次のようなケースです。 <借地権を買い戻すことになる具体的事例> ①親が住んでいた借地権付き住宅を相続したが、既にマイホームを所有しているケース ②借地権付き住宅に住んでいたが、老人ホーム等に住み替えるケース ③借地権付き住宅に住んでいたサラリーマンが、転勤しなければならなくなったケース ④古くて広い戸建て住宅よりも、都心にある便利で新しいマンション生活を希望するケース ⑤土地を借りてアパート経営をしていたが、収益悪化のため経営を止めるケースetc. この事例のとおり、何らかの理由で借地人側から地主に借地権を買い取ってもらいたいというケースは実際上あるものです。 そうした場合にはできるだけ買い戻すべきです。買い戻せば完全所有権となりますので、土地活用をすることもできますし第三者に売却することもできるからです。買取資金が不足する場合には銀行から借金すればいいのです。 | |

<この方法のメリット・デメリット> |

| メリット | デメリット | ||

| 地主側 | ・完全所有権になるので資産価値がアップする。 ・買い戻した土地については有効活用を図ったり、第三者に売却することも可能。 ・借地人からの申し出なので通常よりも安く購入できる可能性が高い。 |

・買い戻すための資金が必要。 ・有効活用できない土地であるとか、売却が難しい土地の場合には資金の無駄となる。 |

|

| 借地人側 | ・不要になった住宅を現金化できる。 ・底地買取業者よりも高く売却できる可能性がある。 ・売却代金を住み替えの資金に充当できる。 |

・思ったような価格で売却できない可能性がある。 | |

デメリットに注意しさえすれば、このように借地権を地主に買い取ってもらうことで様々な問題が一気に解決するわけですが、この場合の売買価格はどの程度になるのでしょうか? これについてはそれこそ千差万別でしょうが、底地買取業者の提示する価格よりも通常は高くなると思います。 もし、それと同等以下なら業者に売却するほうがビジネスライクに処理できる分、気が楽だからです。 なお、交渉を切り出すタイミングとしては借地人から申し出があった時以外に、更新の時期であるとか地代の改定をお願いする時がお勧めです。 また数多くの貸地を所有しているケースでは、専門業者に依頼して短期間に買い取っていくということも考えられます。 これについては「こんな手もある底地の解決方法」で説明します。 | |

次は借地人と一緒になって共同で第三者に売却するという方法です。 | |

| 何らかの事情で地主側も借地人側も売却して資金化したいと考えていることがありますが、そうしたタイミングが合えばできるだけ実行すべきです。 底地と借地権を一緒に売却する場合には、購入する側からすると完全所有権になりますので特に安くする必要がないからです。つまり市場価格で売却できるということです。 ところで、この方法は地主、借地人とも第三者に不動産を売却するだけですから、いずれも資金を必要としません。 前述した「①借地人に底地を買い取ってもらうという方法」であるとか、「②地主が借地権を買い戻すという方法」はいずれもどちらかに購入するための資金が必要になります。 したがって、この方法はタイミングさえ合えば比較的スムーズに実行できるというメリットがあります。 | |

<この方法のメリット・デメリット>

| メリット | デメリット | ||

| 地主側 | ・収益性の低い底地を売却することで一気に現金化できる。 ・売却代金を相続税の納税とか遺産分割の資金として、あるいは何らかの相続対策資金として活用できる。 ・大変だった管理の手間から解放される。 |

・売却した分だけ所有地が減少する。 ・地代収入とか更新料収入が入らなくなる。 | |

| 借地人側 | ・不要になった住宅を現金化できる。 ・底地買取業者よりも高く売却できる可能性がある。 ・売却代金を住み替えの資金に充当できる。 |

・特になし。 | |

問題は地主と借地人がどうやってそれぞれの意思を確認するかです。 多くの貸地を所有している地主の場合は一般的に何らかの方法で貸借関係を整理したいと考えていると思います。収益性が低い上に相続税が重くのしかかっているからです。 そして、この場合の解決方法について地主は、特に不利でなければどんな方法でもいいと考えているのではないでしょうか? ここで説明している共同売却などは、比較的良い方法ではないかと思います。 ところが一方の借地人側は「②地主が借地権を買い戻すという方法」で説明したような実際上の必要性がなければ、このままでもいいと考えている人が多いと思われます。 それに加えて借地人の側から共同売却の話を持ち出すというのもおかしな話ですし、手放す動機を地主に知られると安く買いたたかれそうで躊躇することもあるのではないでしょうか。 そこで借地人との関係が悪くないのであれば地主側から何らかの機会を設けて、これから将来のライフプランについて話し合われるというのはいかがでしょうか? 例えば、家族に迷惑をかけたくないのであれば老人ホームは打って付けだとか、建物がかなり古くなっているのであれば建て替えるよりもマンション生活のほうが何かと便利そうだとか、やんわりと吹聴(?)するのです。 この場合、借地権を買い戻すという選択肢だけでなく、共同で売却することを提案したほうがいいでしょう。 買い戻すだけの提案であれば買い叩かれるのではないかと疑心暗鬼になる可能性があるのですが、第三者に共同で売却するならそうした恐れは基本的にないからです。 ところで第三者に売却する場合、売却代金はどのように按分すればいいのでしょうか? 例えば借地権割合が60%の土地の場合で考えてみたいと思います。 もし、税務上の借地権割合どおりに按分するとなると、借地人に60%、地主に40%渡すことになります。 これについては私の経験上、実際には半々というのが多いような気がします。 二人で山分けといったところでしょうか? もちろん決まりがあるわけではありませんので、どのように分けようと勝手です。 ただし、地主と借地人が同族関係者である場合には特に注意しなければなりません。 相手側に利益を与えたとして贈与税が課税される可能性があるからです。共同売却のケースではやはり税務上の借地権割合で分けるのが無難だと思います。 ところで共同売却ではなく、いったん地主が借地権を買い戻し、しばらく経ってから売却するというケースもあります。 こうしたときに税務上注意しなければならない点があります。 それは譲渡所得税を計算する場合、底地部分と借地権部分を分ける必要があるということです。 どういうことかと言うと、底地部分は以前から所有していたわけですから長期所有になりますが、借地権部分は短期所有になるからです。  譲渡所得税の計算は・・・ 譲渡所得税の計算は・・・ご承知のように長期所有と短期所有では税率が異なります。 5年超所有の長期所有の場合は住民税と合わせて20%ですが、短期所有の場合には39%です。ほぼ倍の税率になります。 ただし借地権部分については比較的短期間に売却することになるので、譲渡所得そのものがそれほど多くは発生しないとは思いますが・・・。 いずれにしても、こういった違いがあるということだけは覚えておいて下さい。 | |

<税率が異なる底地部分と借地権部分> | |

| 底地部分 | 借地権部分 | |

| 所得の分類 | 長期譲渡所得 | 短期譲渡所得 |

| 税 率 | 20% | 39% |

| ※別途、復興特別所得税がかかります。 |

|

|

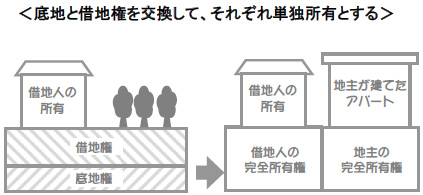

次は底地と借地権を等価交換するという方法です。 これは比較的土地が広い場合に、底地と借地権を交換して、それぞれが完全所有権を手に入れるというものです。 次の図をご覧下さい。 |

左側のような土地を右側のような土地として、それぞれが単独所有にするというものです。 この方法はある程度、土地が広くないと成り立ちませんが、交換によって単独所有になりますので、両者にとって非常にメリットの高い方法だと言えます。 借地人にとっては資金負担なく完全所有権を取得できますし、地主にとっても同じく資金負担なく完全所有権を取得できるからです。 この方法はお互いに十分なメリットがありますので、いずれから申し出てもソンするということは基本的にありません。 | |

| <この方法のメリット・デメリット> | |

| メリット | デメリット | ||

| 地主側 | ・資金負担なく完全所有権を取得できる。 ・買い戻した土地については有効活用を図れる。また第三者に売却することも可能。 ・「交換の特例」を使えれば譲渡所得税はかからない。 |

・交換で渡した分だけ所有地が減少する。 ・ある程度の広さがないと実行できない。 | |

| 借地人側 | ・資金負担なく完全所有権を取得できる。 ・土地は狭くなるが、地代の支払がなくなる。 ・「交換の特例」を使えれば譲渡所得税はかからない。 |

・土地の上に建物がある場合は不可。曳家(ひきや)(※)するか建て替え時期に合わせて実行することになる。 | |

| ※「曳家」とは、建物を解体せずにそのまま他の場所に水平移動させることです。 | |

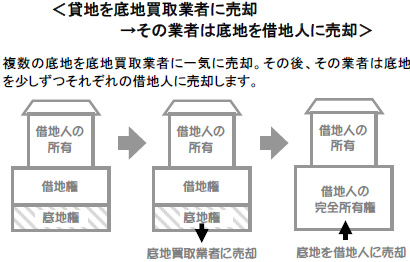

最後は複数の貸地を一気に底地買取業者に売却するという方法です。 前述しましたように、底地の相続評価額は時価よりもかなり高く評価されています。 そこで 生前に時価で底地を売却してしまおうというわけです。 こうすることで相続税を安くできますし、売却資金を有効に活用することもできます。 ただし、この方法で底地買取業者に売却する場合には借地人に売却するよりもかなり安くなります。 したがって、できれば生前に少しずつでも何らかの対策を実行されることをお勧めいたします。 なお、この方法は生前に行なうほうがメリットが高いのですが、場合によっては相続後に行なうこともあります。 例えば、相続人が女性のみで不動産については全く興味がないというケースです。 また、たとえ相続人に男性がいても自宅と物件の所在場所がかなり離れており、かつサラリーマンで忙しくしているようなケースです。 | |

<この方法のメリット・デメリット>

| 5 5 | メリット | デメリット | |

| 地主側 | ・売却することで相続税がかなり安くなる。 ・売却代金を相続税の納税とか遺産分割の資金として、あるいは何らかの相続対策資金として活用できる。 ・大変だった管理の手間から解放される。 |

・借地人に売却できれば、もう少し高くなる。 ・所有する不動産の件数が極端に減少する、あるいは不動産オーナーでなくなる。 ・地代収入とか更新料収入が入らなくなる。 | |

| 借地人側 | ・底地を取得すれば完全所有権となるので資産価値がアップする。 ・地代とか更新料、建て替えの場合の地主の承諾料が不要になる。 |

・底地の買取資金にこれから支払うことになる土地の固定資産税の額を足すと、地代とか更新料、承諾料等の合計額よりも多くなる。したがって、それだけ資金繰りが窮屈になる。 | |

| 以上、土地の貸借関係を終了させるために一般的に行なわれている方法について5つほど紹介させていただきました。 次は少し変わった方法について、2つほど具体例を挙げてご紹介いたします。 | |

こんな手もある貸地の解決法 こんな手もある貸地の解決法 | |

これまでは一般的な方法を紹介したのですが、以後応用編ということで、少し変わったやり方をご紹介します。 | |

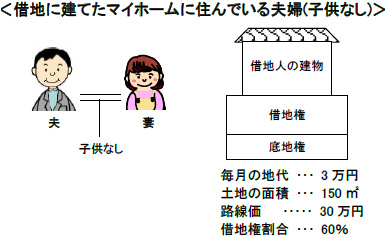

まず最初が借地上にマイホームを建てて住んでいるケースです。 | |

| この夫婦(借地人)には兄弟はいますが、子供がいません。 それが理由で財産を残しても仕方ないと考えているとします。 こうした状況において地主側から次のような提案があったとしたら借地人はどう思うでしょうか? |

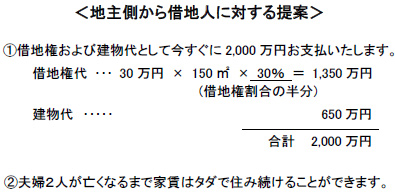

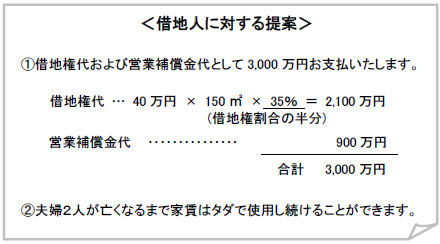

要するに今すぐ借地権と建物をすべて買い取り、ご夫婦二人が亡くなるまで家賃を払わずに住み続けることができるという提案です。 本来であれば借地権代は2,700万円 (30万円✕150㎡✕60%) ですから、1,350万円は丁度半分です。 建物代650万円と合わせると2,000万円となります。 もし、この提案を受け入れなければ地代として毎月3万円を払い続けなければなりませんが、この提案を受け入れれば逆に一時金として2,000万円貰えます。 そして夫婦両方が亡くなるまで家賃を払わないで住み続けることができるという提案です。  いかがですか? いかがですか?もし私が借地人の立場で、その家に住み続ける予定なら間違いなく提案を受けると思います。 地代を払わないで済みますし、逆に一時金を貰えるので生活に余裕が生まれるからです。 それでは一方の地主にとって、この案はどう評価できるでしょうか? 借地権を取り戻しても借地人の夫婦が亡くなるまでは土地を有効活用できませんし、第三者に売却することもできません。また地代も入らなくなります。 したがって資金的余裕がなければ難しいでしょうが、借地権を確実に取り戻すことができますし、借地人からも感謝されると思いますのでお勧めいたします。 なお、この方法は机上の空論ではなく、私の知っている地主さんが実際に行なっている実例です。 |

この表は借地人夫婦が亡くなるまでの収支を一定の仮定のもとに非常に簡略化して相互に比較したものです。 実際に条件提示する場合にはジックリと損得計算をした上で実行することになります。 ここではだいたいのニュアンスを掴んでいただければ幸いです。 |

<この方法のメリット・デメリット>

| メリット | デメリット | ||

| 地主側 | ・借地権を安く確実に取り戻すことができる。 ・借地人にとってはメリットが高いので感謝される。 |

・借地権を取り戻しても当面は土地を活用できない。 ・地代も入らなくなるので、資金的に余裕がないと難しい。 | |

| 借地人側 | ・たとえ借地権の売却価格が通常の半分だとしても生活に余裕ができる。 ・地代も払わなくていい。 ・亡くなるまで住み続けることができる。 |

・特になし。 | |

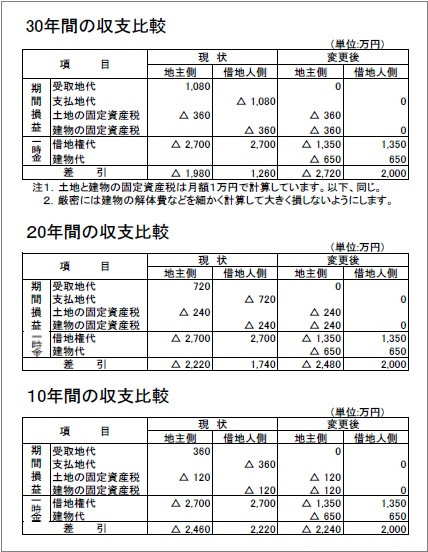

次は、広い土地の一部に借地人が建物を建てて自宅兼店舗にしているケースです。次の図をご覧下さい。 | |

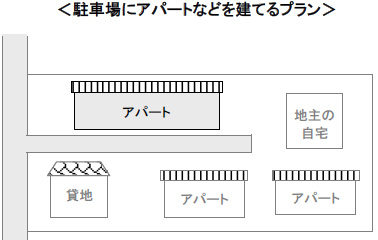

| 幹線道路沿いに貸地があり、それ以外の土地には駐車場、アパート、自宅などが点在しています。 ところで、この土地の容積率ですが、幹線道路から20メートルまでは300%、それより奥は150%となっています。 こうした状況において、どのような土地活用が考えられるでしょうか? この土地は幹線道路に面していることから路線価が高く、かなりの相続税がかかります。 なお最寄駅から近いので、入居者はすぐに見つけられるものとします。 | |

| 土地活用プラン1:駐車場にアパートなどを建設する | |

まず最初が駐車スペースに小規模なアパートか賃貸マンションを建設するというものです。 | |

業者に依頼するとすぐにプランを作ってくるでしょうが、こんな所にアパートなんか建てると、どうやって相続税を納税するのですか、と言いたくなります。 相続税がそれほどかからず何らかの方法で納税できるのならまだしも、そうでないなら安易にアパートなどは建てるべきではありません。 | |

| 土地活用プラン2:貸地以外の土地にマンションを建設する | |

次に考えられるのが、貸地以外の土地にマンションを建てるというものです。 この場合、オーナーの自宅は残すというプランも考えられます。 ただし、その場合には自宅まで最低2メートル幅の通路を設ける必要がありますので(敷地延長)、活用できる土地が極端に狭くなってしまいます。 | |

| このプラン②では前記①よりも建物の規模は大きくなりますが、それでも幹線道路沿いに面した所に借地人の建物が存在しているため、思ったほどの規模にならないことが多いようです。 | |

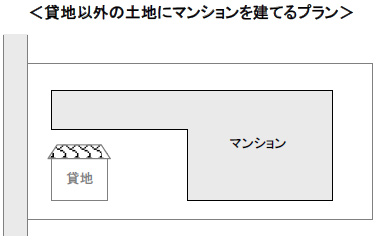

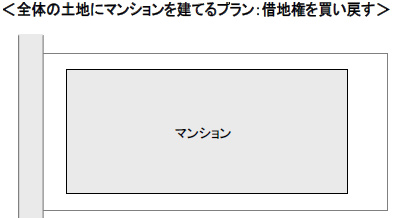

| 土地活用プラン3:全体の土地にマンションを建設する…借地権を買い戻す | |

次に考えられるのが、全ての建物を取り壊して、できるだけ規模の大きい建物を建てるというプランです。 借地人には、それ相応の立ち退き料と営業補償料を支払います。 | |

| 理想を言えば、このプランが一番良いのですが、十分な立ち退き料と営業補償料を支払っても立ち退いてくれないことがあります。 そうした場合に登場するのが次のプラン④です。 | |

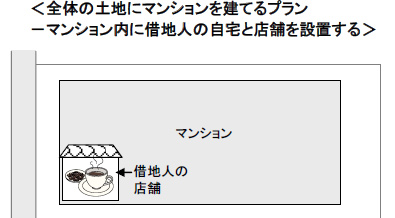

| 土地活用プラン4:全体の土地にマンションを建設する…マンション内に借地人の自宅と店舗を設置する | |

最後が、マンション内に借地人の自宅と店舗を設置するというものです。プラン③のように借地人が立ち退きに同意してくれない場合に提案します。 | |

このプランの場合には借地人に次のような提案をします。

このプランは前述した借地人がマイホームを建てて住んでいるケースの応用編ということができます。 前のケースは借地人が建てた中古住宅に夫婦二人が亡くなるまで住み続けるというものですが、今回の事例はこれから新築するマンションに借地人も住むというところが異なります。 このように、 そのときの状況に応じて柔軟に対応していくことになりますが、いずれのパターンを採用するかによって収支も相続税の節税効果も全く異なってきます。 特に土地活用の場合には借入金とか減価償却費の関係から、現時点と将来の数値に大きな違いが発生します。 そこで、できれば現時点だけでなく将来の推移についても詳細にシミュレーションした上で実行するようにして下さい。 |

| ▲ |