| |

| 相続が終わったので所得税対策をメインに資産の組み換えを実行したケース |  |

高橋さんの父親は埼玉県で代々農業を営む大地主。生産緑地として申請するかどうかについては相当迷いましたが、お子さんが2人とも女性なので農業を続けていくことは現実的には難しいと考え、全ての農地を宅地にしました。 宅地になれば当然ながら固定資産税も相続税も宅地並みになるので何らかの活用を図る必要があります。幸い立地条件が良かったのでアパート2棟と賃貸マンション1棟を建設しました。 そうこうしているうちに父親に相続が発生したのです(母親は既に他界)。 建ててからそれほど間がなく借入金がかなり残っていたため相続税は2,000万円ほどで済みました。 ところが時間が経つにつれて今度は所得税が増えてきたのです。 宅地化した農地がまだあるのでアパートかマンションを建てる予定ではありますが、もっと思い切った対策を併せてやらないと効果が少ないということで、アパート2棟を法人に売却することにしたのです。 マンションのほうを売却することも考えたのですが、マンションの場合は償却期間が長いため簿価がまだ2億円以上も残っていることと、不動産所得がそれほど多くないということから今回はアパート2棟を法人所有にした次第です。 なお将来的にはマンションも法人所有にすることを考えています。 このように相続税対策としてアパートとか賃貸マンションを建てても相続が発生すれば今度は毎年の不動産所得に係る所得税等の節税に目的を変更する必要があるのです。 |

|

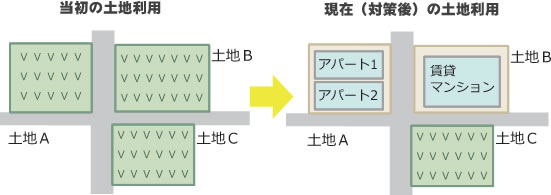

| ・ | 土地A、B、Cを全て宅地化し、相続税対策として土地Aにアパートを2棟、土地Bに賃貸マンションを建設する。 |

| ・ | 所得税対策として不動産管理法人を設立する。 |

| ・ | 所得税対策としてアパート1、2を同族法人に売却する。 etc. |

| 所得税対策と消費税の還付を目的として、貸ビルを法人経営に移行したケース |  |

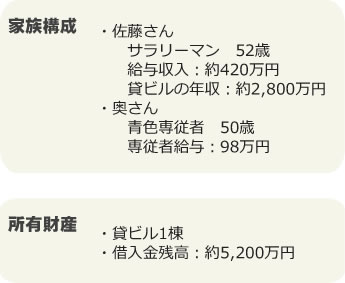

個人で貸ビル経営をしている佐藤さんは鹿谷の著書を読み法人化したほうがメリットが高いのではないかと顧問の先生に相談したところ、なぜか反対するばかりで一向に埓が明かなかったそうです。 そこで佐藤さんは鹿谷会計に来られ、法人化した場合のシミュレーションを依頼されたのです。 |

|

|

|

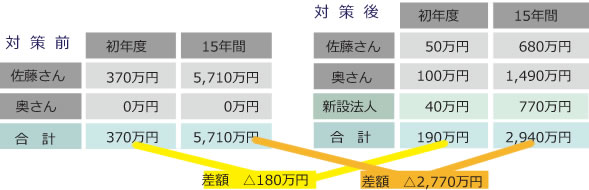

| この方は52歳でまだまだ若く相続税の心配はほとんどありません。 そこで当面の所得税対策をメインとして法人経営と個人経営のそれぞれについて将来30年先までの税額を計算したところ、法人化したほうが毎年180万円ほども節税になることが判明、早速実行に移した次第です。 また、ここでは具体的な金額は載せておりませんが、この建物は事業用なので建物に係る消費税の還付も別途受けております。 なお佐藤さんが所有されている建物は最上階をご自宅とする6階建ての事務所ビルですが、自宅部分を除いた1階~5階までを法人に売却することとしました。 | |

| ・ | 貸ビルを新設法人に売却する(建物のみ)。 |

| ・ | 社長には奥様が就任する。 |

| ▲ |